2023年港股18A生物科技行業發展白皮書

科技共同撰寫的《2023年港股18A生物科技行業發展白皮書》正式發佈。《白皮書》基於已上市和擬上市的生物科技企業,從公司全景、行業分析、發行資料、指數分析、公司研究等不同維度勾勒生物科技行業發展全貌。《白皮書》認為,生物製藥、醫療器械及前沿科技賽道仍被看好。根據研究,生物製藥賽道可能是未來3-5年內資金追逐的戰場,同時,醫療器械賽道受產品國產化率的提升、技術的進步、滲透率增加及中國不斷加大政策支持等主要驅動因素的推動,“18A”生物科技公司將受益於行業大趨勢發展,未來可期。

Part 1 全景掃描:生物科技市場回暖,發展空間廣闊

《白皮書》顯示,恒生香港上市生物科技指數覆蓋港股上市的生物科技領域細分行業優質龍頭,分享生物科技長期發展紅利。2022年10月以來,受集采預期溫和、財政貼息政策、全球美元資產再平衡,一級市場投融資資料環比逐步向好、海外超預期加息終結等因素催化,港股生物科技市場迎來估值修復行情。截至2022年12月31日,恒生香港上市生物科技指數的歷史市銷率PS(TTM)在經過1年多的時間深度調整消化估值,釋放風險,其市銷率PS(TTM)僅為1.6倍,處於2020年以來36.6%低點分位,估值處於相對低位,具有較高吸引力。中國生物科技行業作為國內醫藥政策紅利和巨大未滿足的臨床需求的最直接受益者,其發展空間廣闊。

Part 2 行業分析:上市規則實施5年,生物科技板塊多元發展

自2018年香港交易所(295.4, -6.00, -1.99%)推行18A上市規則以來,香港成為越來越多生物科技企業上市的首選地,截止至2022年12月31日,共有64家企業通過18A規則遞表或上市,包括56家已上市公司,8家遞表公司,其中6家公司已摘B。企業分佈於製藥、醫療器械、前沿科技,其中製藥行業共有45家企業,醫療器械17家,前沿科技2家。其中,已摘B企業的6家企業均為製藥企業,在腫瘤和自免細分賽道分佈最多。

製藥是主要賽道,專注新藥研發生產商業化業務。截止至2022年12月31日,共45家企業,占18A企業總數70.3%,包含已上市40家、已遞表5家,其中6家上市企業已摘B。隨著全球製藥市場的發展,在經濟增長和(48.05, -0.10, -0.21%)中國對醫藥健康需求的帶動下,2021年中國製藥行業市場規模為15,912億元,預計整體以6.7%年複合增速增長,2025年市場規模預計擴張至20,645億元。從細分行業市場特點來看,全球增速最快的是細胞免疫治療行業,預計2021-2025年全球細胞免疫治療行業市場規模年複合增長率達47.5%;行業體量最高的為腫瘤藥物行業,2021年全球腫瘤藥物市場規模為1,817億美元。中國增速最快的也是細胞免疫治療行業,預計2021-2025年中國細胞免疫治療行業市場規模年複合增長率達87.9%。

醫療器械賽道主要專注於血管介入、神經外科、非血管介入、糖尿病、診療設備、分子診斷等領域,其中血管介入領域是企業佈局最大的子行業,共有10家,其中上市企業9家。2015-2020年,中國醫療器械市場複合增速為19.3%,預計2020-2024年會保持13.9%年複合增速增長。

前沿科技以AI醫療影像和手術機器人行業為主,中國AI診療設備市場規模由2019年的1.2億元大幅增加至2020年的2.9億元,預計2030年將增加至755.7億元。隨著醫療AI第一股鷹瞳科技上市,標誌著AI+醫療行業隨著人工智慧技術的發展將加速發展。

《白皮書》認為,生物製藥、醫療器械及前沿科技賽道仍被看好。根據研究,生物製藥賽道可能是未來3-5年內資金追逐的戰場,同時,醫療器械賽道受產品國產化率的提升、技術的進步、滲透率增加及中國不斷加大政策支持等主要驅動因素的推動,“18A”生物科技公司將受益於行業大趨勢發展,未來可期。全球新冠疫情的爆發加速了新興醫療子行業的發展,受醫療保健需求激增、AI賦能優勢認知增加、有利的政策等主要驅動因素所推動,越來越多前沿科技企業赴港上市。受益于香港資本市場的創新扶持制度,18A企業擁有更通暢的上市路徑,並可獲得更多的資金扶持,促進自身產品和技術的國際化和全球化。在巨大的未被填補的臨床需求下,我們關注到PD-1/L1、CAR-T、ADC、mRNA、基因編輯等不斷湧現的新興技術所展現的巨大潛力,也會有更多的18A企業脫穎而出。未來,在政策、資本及技術的多項推動因素下,18A生物科技行業未來可期。

Part 3 發行資料:18A公司IPO募資額超千億

2018年港交所推出《上市規則》第18A章後,香港成為18A公司重要的融資中心,18A公司的從遞表到上市的週期較非18A公司普遍縮短。資料顯示,截至2022年12月31日,已上市的18A公司共有 56家,累計募集資金總額超過千億港元,累計發行總市值超過7,000億港元。平均募集資金約19億港元,募集資金最多的百濟神州(110.5, 1.50, 1.38%)約70.85億港元。

據LiveReport大資料,已上市18A公司普遍在上市前已經進行了較為頻繁的融資,上市前融資輪次為2-6輪的有46家,占比85%;上市前融資輪次最多的公司高達12輪;大部分公司的估值較首輪融資增長突出,且過半18A公司的發行估值較最後一輪溢價50%以上。

基石投資者方面,已上市的56家18A公司中,有51家公司有基石參與,其共計158位基石投資者,總持倉市值占56家18A公司全球發售市值的40.82%。而參投家數前三的基石投資者均為知名的投資機構,其分別為奧博參投17家,清池資本參投15家,高瓴資本參投13家等;但從參投金額來看,GIC集團位居第一,共計參投超28億港元,其次高瓴參投超24億港元。仲介機構方面,高盛、摩根士丹利和中金公司(13.36, 0.04, 0.30%)是參與18A公司發行最多的保薦人,說明頭部大行在生物科技行業內專案資源很強。沙利文在行業顧問的佔有率排名第一,參與了46家18A公司的發行,占比高達82.14%。18A發行的核數師及申報會計師主要為四大會計師事務所,安永占比四成。律所方面,擔任發行人律師的律所分佈比較均勻,邁普達、通商、美邁斯參與較多。

Part 4 指數及未來展望:18A仍是港股IPO市場的重要組成部分

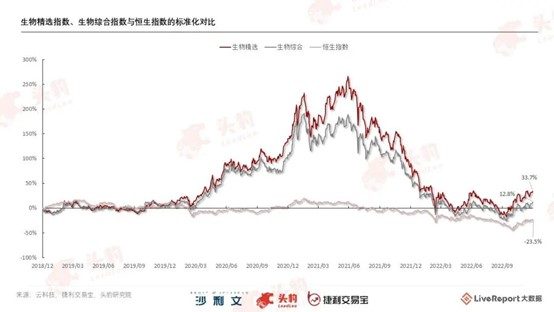

為刻畫18A生物科技板塊的整體運行表現,捷利交易寶編制了沙利文捷利生物科技指數系列,包括沙利文捷利生物科技精選30和沙利文捷利生物科技綜合。

沙利文捷利生物科技綜合於2022年新增8只成分股,目前共有56只成分股。截至2022年12月31日,生物科技綜合指數的成分股合計市值約7000億港元,前十大權重股合計約4700億港元,占比約七成;其中,市值前三的成分股百濟神州、君實生物(22.7, 0.80, 3.65%)、信達生物(30.6, 0.15, 0.49%)均已實現摘B。

自2018年12月31日至2022年12月31日,生物精選指數錄得累計收益率33.7%,生物綜合指數錄得累計收益率12.8%,同期恒生指數(18824.24, -65.73, -0.35%)錄得虧損,累計收益率為-23.5%。可見,港股18A經歷過探索期、狂熱期、調整期之後,整體市場表現仍然強於大盤。

18A公司發行受全球宏觀經濟、港股新股市場冷熱、生物醫藥板塊冷暖影響。2018-2022年18A公司的發行家數分別為5家、9家、14家、20家、8家。2021年上市家數最多,2022年因新股市場遇冷,上市家數出現回落。我們相信18A未來仍然是港股IPO市場的重要組成部分。