日本生物製藥的全球化進階之路

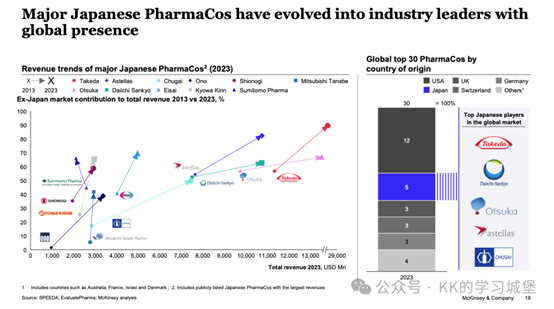

日本擁有全球Top 30藥企中的5席(武田、第一三共、安斯泰來、中外製藥、大塚製藥),海外收入占比從2013年平均30%躍升至2023年的超50%。過去20年,日本企業貢獻了27款FDA批准的重磅新藥(如Enhertu、Opdivo),成為亞洲生物醫藥創新的核心引擎。

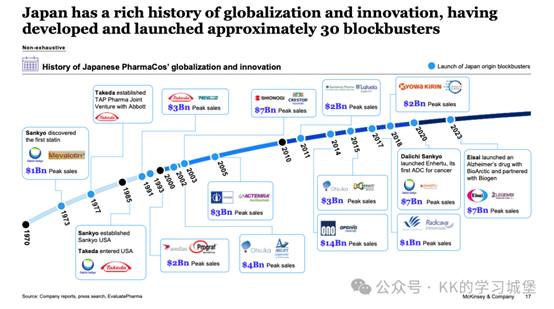

一、全球化歷程:三大戰略階段

- 奠基期(1970s-2000s):合資探索與首波創新

– 武田×雅培成立合資公司TAP Pharma,推出前列腺癌藥Lupron(峰值銷售額$10億)

– 第一三共發現全球首個他汀類藥物美伐他汀(Mevalotin®)

– 鹽野義將降脂藥Crestor授權給阿斯利康(峰值$70億)

- 暴發期(2010s):創新藥全球化的黃金十年

– 第一三共×阿斯利康合作開發ADC藥物Enhertu(2024年銷售額$25億)

– 小野製藥×百時美施貴寶推出PD-1抑制劑Opdivo(峰值$80億)

– 衛材×渤健共同開發阿爾茨海默病藥物Leqembi(2024年獲批)

- 轉型期(2020s+):新模式下重塑競爭力

– 武田以$620億收購夏爾(Shire),躋身全球十大藥企

– 安斯泰來建立全球腫瘤事業部,海外研發人員占比達40%

– 中外製藥依託羅氏網路實現80%收入來自海外

> 關鍵資料:日本藥企海外收入占比(2023) :– 武田:89% – 安斯泰來:68% – 第一三共:52% – 衛材:48%

> 創新管線佈局:從小分子到前沿療法

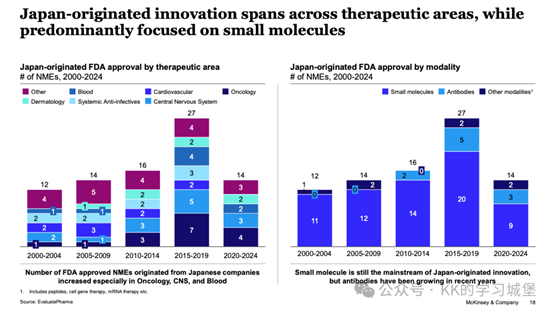

- 治療領域分佈(2000-2024年FDA批准藥物)

- 腫瘤學(39%):ADC、雙抗等新療法

- 中樞神經系統(22%):阿爾茨海默病、帕金森病

- 血液疾病(15%):凝血因數、基因治療

- 技術平臺演進

- 小分子仍為主流(占比超70%),但抗體藥物快速增長

- 2020-2024年抗體藥物獲批量增長300%,遠超小分子(+45%)

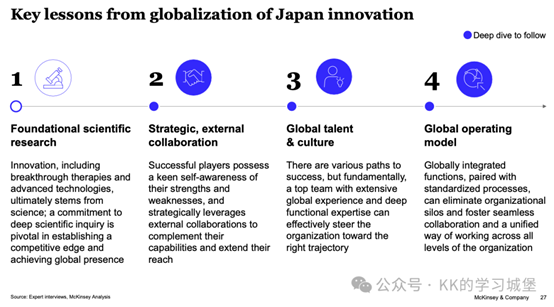

二、全球化四大模式解析

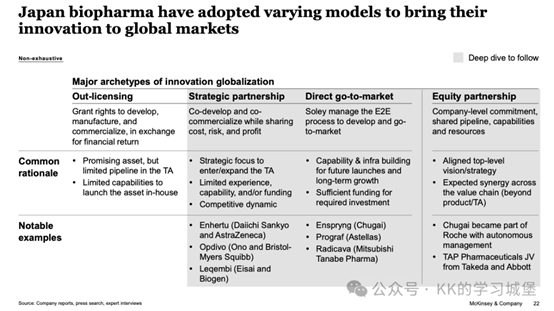

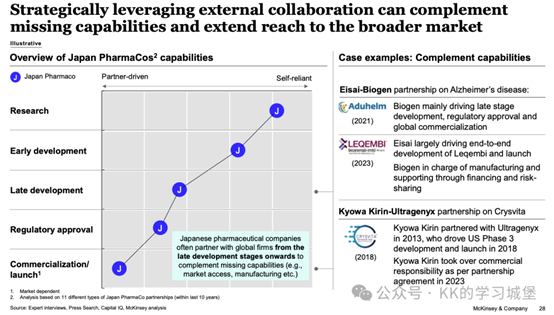

日本企業通過靈活組合策略打通全球市場,四種模式:授權合作、戰略聯盟、直接經營、股權融合。

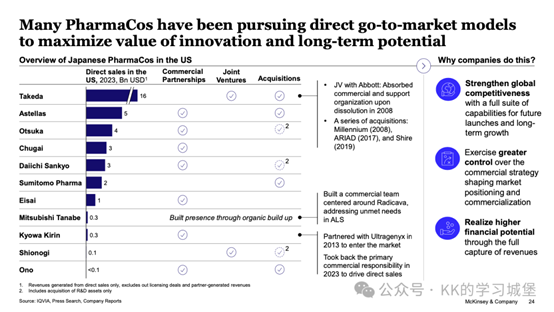

選擇自身直接經營,一般是考慮到:1)加強自身公司在全球競爭力,2)在商業化策略有更多掌握權,3)自身出海行銷能夠帶來更多回報。

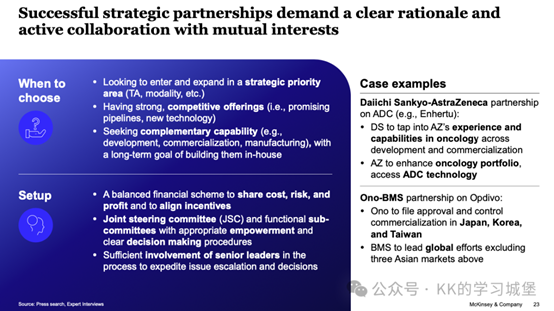

戰略聯盟合作成功要素:

- 明確互補需求(如阿斯利康需增強腫瘤管線,第一三共需商業化能力)

- 設立聯合決策委員會(JSC)加速問題解決

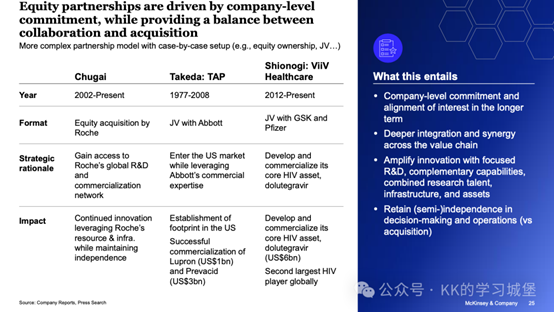

股權融合往往需要更多企業層面對於長期合作願景的一致,對於產品管線的研發在技術、人才方面作整合;對比前三種方式是更深入合作。

三、對亞洲製藥企業的啟示

- 科學為本:持續的研發創新投入

- 靈活合作路徑:參考四種模式,補足自身企業短板

日本製藥公司經常從發展後期階段開始與全球公司合作,以彌補缺失的能力(例如市場准入、製造等)。

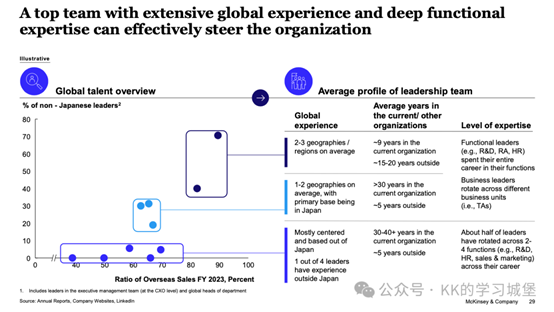

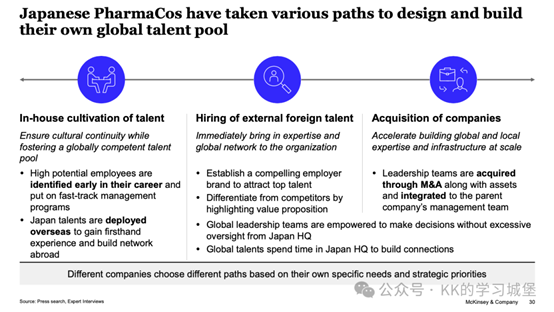

3. 高管團隊國際化、人才培育雙軌制

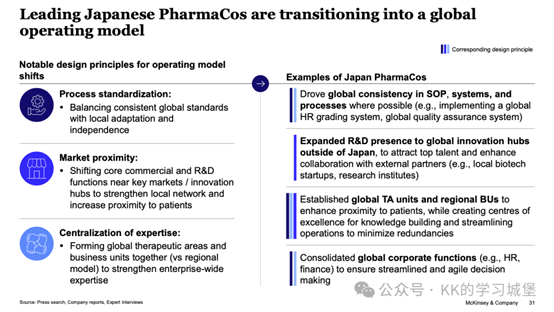

- 組織架構運營升級

三個原則:

-流程標準化,平衡一致的全球標準與地方適應和獨立性。

-將核心商業和研發職能轉移到關鍵市場/創新中心附近,以加強本地網路並增加與患者的距離。

-共同形成全球治療領域和業務部門,以加強全企業的專業知識。

資料來源:McKinsey & Company《Asia Biopharma: Changing Markets, Changing Opportunities》(March 2025)